2024/4/20 4:00 日本経済新聞 電子版

日銀がマイナス金利政策を解除してほぼ1カ月。一部の銀行で住宅ローンの基準金利を引き上げる例が出始め、預金金利も引き上げが相次ぐ。物価高などを背景に日銀が追加利上げをする可能性があるなか、個人はどんな点に目配りをして家計管理をすればいいのだろうか。

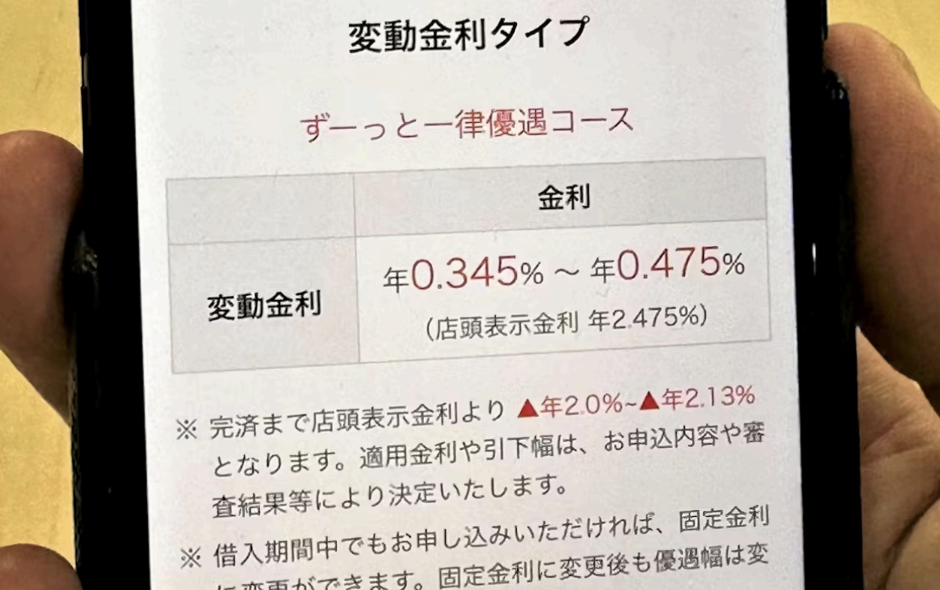

「そろそろ住宅ローンの金利が上がりそうで、気になって仕方がない」。こう話すのは茨城県の分譲マンションに住む女性会社員のAさん(40)。2022年12月にソニー銀行で変動型住宅ローンを組み、35年返済で約3600万円を借り入れた。現在の金利は0.4%台半ばで、毎月9万6000円ほどを返済している。

一部銀行で金利上げの動き

3メガバンクはマイナス金利解除後も基準金利を据え置く一方で楽天銀は引き上げを決め、住信SBIネット銀も4月17日、基準金利の目安となる短期プライムレート(短プラ)の引き上げを発表した。ソニー銀の基準金利は変わっていないが「万一に備えて、繰り上げ返済をすることを夫と考えている」(Aさん)。元金の一部を前倒しで返す方法で、将来の利息負担を減らすことができる。

住宅ローンの金利が上昇しても無理なく返済を続けられるかを確認したい

住宅ローンは大きく分けて、半年ごとに金利を見直す変動型と、借りたあとは金利が変わらない固定型の2種類がある。変動型は基本的に短期金利、固定型は長期金利と連動する。金利上昇の影響を受けるのは新規に住宅ローンを借りるか、すでに変動型を借りている世帯だ。

特に変動型は金利変動で返済中の負担が左右されるため、金利見直しや返済額の変更ルールを把握しておこう。

基準金利の目安、銀行で違い

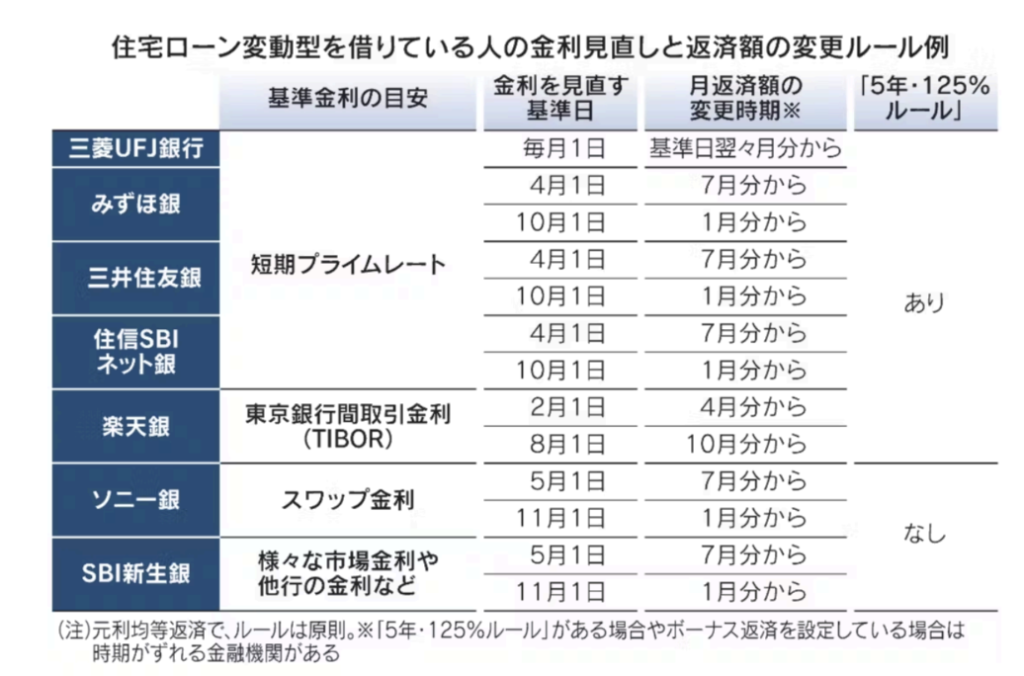

変動型では各銀行が短期金利に一定幅を上乗せした基準金利を決め、個人の信用力に応じた優遇幅を差し引いて適用金利とするのが一般的となっている。注意が必要なのが、基準金利の目安とする短期金利が銀行で違うこと。3メガバンクや住信SBIなど多くの銀行は短プラを目安とするのに対し、楽天銀は東京銀行間取引金利(TIBOR)、ソニー銀はスワップ金利だ。

短プラは優良企業向けの貸出金利で、各銀行が独自に水準を決める。TIBORやスワップ金利は銀行間で資金をやり取りする際の市場金利で、金融政策の変更の影響を短プラに比べ受けやすい面もある。ただ、いずれも各銀行は資金調達・営業コストや収益、金融情勢などを踏まえて決めるとしている。目安とする金利の動向だけで基準金利が決まるわけではないことも頭に入れておきたい。

金利を見直す基準日と見直しを毎月の返済額に反映する時期も銀行で異なる場合がある。例えば三井住友銀は4月1日と10月1日時点で適用金利を決め、4月は7月分の返済から、10月は1月分から反映する。ソニー銀は5月1日と11月1日が基準日で、それぞれ7月分と1月分からが対象だ。

ただし三井住友銀は月返済額の変更を原則5年ごとにする「5年ルール」を導入しており、すぐに月返済額が増えるとは限らない。増額幅を25%までとする「125%ルール」もあり、負担が急増することは避けられる。ソニー銀やSBI新生銀は5年・125%ルールを設けていない。

変動型の利用者は自分の契約条件を確認することが大切だ。そのうえで金利上昇に備え「繰り上げ返済の資金を確保すべきだ」とファイナンシャルプランナー(FP)の岩城みずほ氏は話す。

個人向け国債、預金代わりに

住宅ローン以外にマイナス金利解除の影響が出たのが預金金利だ。メガバンクの普通預金は従来の20倍の0.02%に上がり、定期預金でも上昇した。ネット銀行ではより高い例もある。

SBI新生銀は通常コースの普通預金金利を0.03%に引き上げた。ネット専用の定期預金で5年物は0.5%、3年物は0.35%だ。

預金金利が上がったとはいえ、利率はまだ低水準。100万円を5年定期、0.5%で預けても利息は年5000円にとどまる。そこで選択肢になるのが「個人向け国債の変動金利型10年を預金代わりに活用すること」(FPの井戸美枝氏)。利率は半年ごとに見直し、長期金利(10年物国債利回り)の0.66倍に設定する。

5月発行の初回利率は年0.5%。定期預金は預入期間の金利が固定だが、変動10年は長期金利の上昇に連動して利率が上がっていくのが大きな特徴。国の保証で元本割れのリスクはなく、発行後1年過ぎれば換金もできる。井戸氏は「子どもの進学費やマイホーム購入の頭金といった数年内に使うことを予定している資金は変動10年で準備するといい」と話す。

債券で運用リスク抑制も

老後の生活費などより長期の資金に備えるには株式などリスク資産での運用を考えたい。毎月一定額を購入する積み立て投資が一案だ。インデックス(指数連動)型の投資信託なら低コストで幅広く分散投資をすることができる。

1月にスタートした新たな少額投資非課税制度(NISA)では、元本が一定の限度額まで運用益が生涯にわたって非課税になるなどメリットは大きい。日本証券業協会によると、NISA口座の開設件数は2月に53万件と、23年1〜3月の1カ月当たり平均18万件の約3倍に達した。

ただ金利上昇は株価にマイナスに働きやすい。一般的に景気が減速し、企業収益が悪化することが多いためだ。株式相場の下振れリスクを意識するなら「運用資産に債券を組み入れるのが有効」とFPの深野康彦氏は助言する。債券は基本的に株式に比べ値動きが小さいためだ。

住宅購入で無理のない資金計画を立てる事は、将来の暮らしを変えるポイントとなるので、わからない事などあった際には、是非ご相談ください。

千代田区マンション情報館(株式会社MIRABELL)

【マンション 売却・購入なら千代田区マンション情報館】

メールアドレス:info@mirabell.co.jp

電話:03-3261-5815