2023/10/12 20:33 ⽇本経済新聞 電⼦版

⽇本の不動産投資信託(REIT)が意外なしぶとさを⾒せている。代表的な国・地域別指数では7⽉末⽐の下落率が最も⼩さい。⾦利上昇が世界のREIT市場で逆⾵となる中、なおも厚いスプレッド(利回り差)が海外勢に注⽬される。安定した分配⾦は個⼈投資家からの需要も根強い。市場環境の悪化に⾝構える投資マネーは分配⾦の伸び余地がある住宅系に集まる。

世界の⾦利上昇でリスクオフムードが広がった中、海外勢による⽇本のREIT買い意欲は根強い。東証の投資部⾨別売買状況によると、海外投資家は7〜9⽉に3カ⽉連続で⽇本REITを買い越した。9⽉は167億円の買い越しで、前⽉から152億円膨らんだ。9⽉まで2カ⽉連続で海外勢の売り越しとなり、指数も軟調だった⽇本株とは対照的だ。

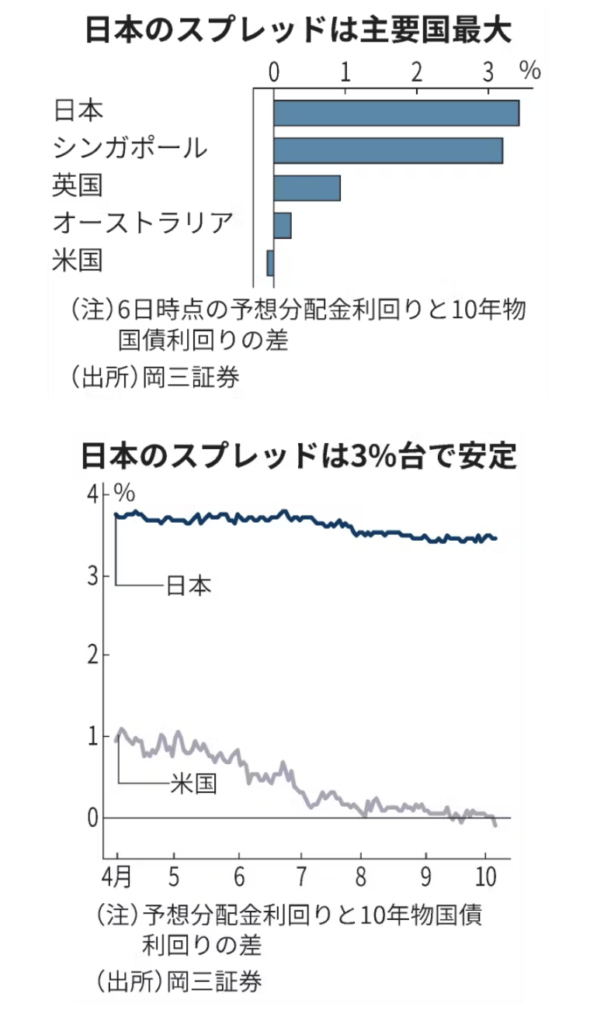

岡三証券の並⽊幹郎シニアアナリストは「海外の年⾦基⾦などの⻑期投資家が⽇本のスプレッドの良さを再評価している」と話し、「⽶国や英国の投資配分を落とす代わりに、⽇本をある程度⾼めている可能性がある」と指摘する。

総合的な値動きを⽰す東証REIT指数は12⽇に1850.32と、4⽇の直近安値(1806.14)から2.4%⾼い。4⽇は⽶⻑期⾦利の上昇を背景にリスクオフの姿勢が強まり、4⽉13⽇以来およそ5カ⽉半ぶりの安値をつけていた。そこから緩やかに⽔準を持ち直している。

S&Pの国・地域別のREIT指数(現地通貨ベース)をみると、⽇本は11⽇時点で7⽉末⽐1.4% 安だった。シンガポール(10.1%安)や⽶国(9.0%安)、英国(4.8%安)などを抑えて、 主要国で最も下落率が⼩さい。

⽇本のREITの底堅さの背景には、株式の配当に当たる分配⾦の利回りと⻑期⾦利の指標となる10年物国債の利回りとのスプレッドがある。岡三証券によると、⽇本のスプレッドは6⽇時点で3.43%と主要国で最⼤だ。マイナス0.09%とマイナス圏に沈む⽶国を圧倒する。

⽶国では⾦融引き締めの⻑期化観測などから⻑期⾦利が⼤きく上昇し、スプレッドが急速にしぼんできた。9⽉中旬からはマイナス圏に落ち込む⽇が増えた。⽇本でも4⽉上旬から0.3%ほど縮⼩したが依然として厚く、相対的な利回り⾯での投資妙味が注⽬される。

国内の需要も根強い。特に着⽬されるのは住宅系だ。30代男性の個⼈投資家は「⻑期⾦利の上昇局⾯でも安定してスプレッドが3〜4%程度取れるのが魅⼒。完全に売却することはな い」と話す。直近では、物流施設系を売った分、住宅物件の保有⽐率が⾼いやを買い増したという。

⾜元の予想分配⾦利回りはタカラレーベン不動産が5.3%、トーセイ・リートが5.1%と、全 体の加重平均(4.2%)を⼤きく上回る。スプレッドはそれぞれ4%台半ばだ。東証REIT指数が直近の⾼値をつけた9⽉5⽇から⾜元にかけての期間騰落率を全銘柄で⽐べると、2銘柄は騰落率の上位に⼊った。

東京カンテイ(東京・品川)によると、東京23区の分譲マンション賃料は8⽉が1平⽅メートル当たり4266円と、過去最⾼だった7⽉を2.3%上回った。経済再開で都⼼への流⼊が増えているほか、新築マンションの⾼騰で賃貸に需要が移っていることも影響する。同社の⾼橋雅之主任研究員は「特に東京23区は居住ニーズがあり、貸し⼿が強気の賃料を設定できる状況」と話す。

ニッセイ基礎研究所の岩佐浩⼈上席研究員によると、REITの保有不動産の価格上昇率は住宅系が23年上期に22年下期⽐2.7%⾼と⽤途別で最も伸びた。都内に好条件の賃貸マンションを保有しているのが要因だ。岩佐⽒は「住宅系は賃料収益の拡⼤を通じて、今後も分配⾦を伸ばす可能性がある」とみる。

⻑期⾦利の上昇によるスプレッドの縮⼩懸念は今後も残る。住宅系は有利⼦負債⽐率(LTV) が⾼い傾向にあり、⾦利上昇が逆⾵となる⾯もある。⼀⽅で23区などの家賃相場の堅調さが指摘されるなか、選別眼ある銘柄は分配⾦の伸びも⾒込めそうだ。

住宅購入で無理のない資金計画を立てる事は、将来の暮らしを変えるポイントとなるので、わからない事などあった際には、是非ご相談ください。

千代田区マンション情報館(株式会社MIRABELL)

【マンション 売却・購入なら千代田区マンション情報館】

メールアドレス:info@mirabell.co.jp

電話:03-3261-5815