2023/6/26 21:00 (2023/6/27 7:02更新) ⽇本経済新聞 電⼦版

国税庁が「マンション節税」や「タワマン節税」の防⽌に向け、相続税の算定ルールを⾒直す⽅針を固めた。実勢価格を反映する新たな計算式を導⼊。マンションの評価額と実勢価格との乖離(かいり)が約1.67倍以上の場合に評価額が上がり、⾼層階ほど税額が増える⾒通しだ。年間10万⼈以上の相続財産が課税対象となる中、税負担の公平化を図る狙いがある。

現⾏ルールは1964年の国税庁通達に基づく。国税庁は財産の評価⽅法を定めた通達を2023 年中に改正し、24年1⽉1⽇以降の適⽤を⽬指す。現在は実勢価格の平均4割程度にとどまっている評価額が6割以上に引き上がる結果となる。

相続税法は財産の評価は「時価による」と規定する。現⾦や上場株に⽐べて⼟地や建物は評価が難しく、国税庁は通達で、マンションの場合は建物と⼟地の評価額の合計とする。建物は建築費などから地⽅⾃治体が算定する固定資産税の評価額を使⽤。⼟地は⼀般的に毎年公表される路線価を使って計算する。⾦額に応じて10〜55%の税率を掛け、相続税額を申告する。

今回のルール改正の最⼤のポイントは、実勢価格を反映する指標の導⼊だ。新たなルールは

①築年数や階数などに基づいて評価額と実勢価格の乖離の割合(乖離率)を計算②約1.67倍以上の場合、従来の評価額に乖離率と0.6を掛ける――ことで評価額を引き上げる。⼾建ての 平均乖離率(1.66倍)にそろえる狙いだ。

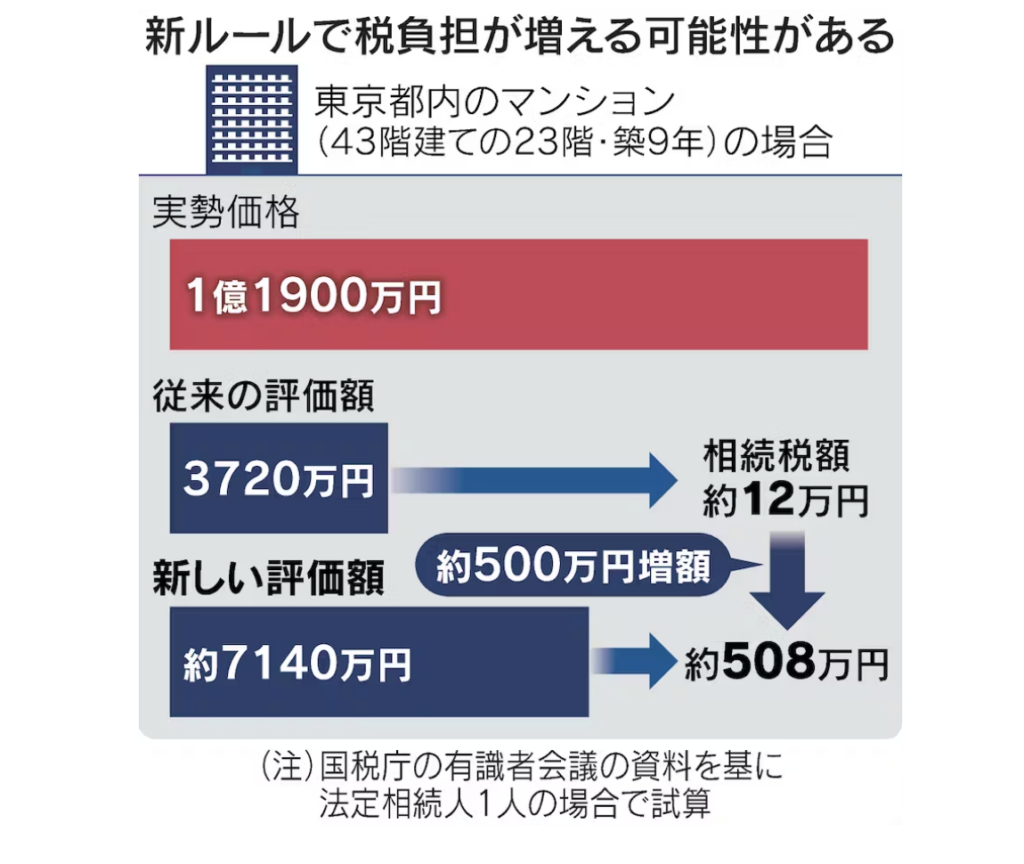

国税庁がルール改正を検討するために設置した有識者会議の資料によると、東京都内の築9年の43階建て⾼層マンションの23階で、約1億1900万円の実勢価格に対して評価額が3720万 円となっていた。相続税に詳しい複数の税理⼠によると、この場合、従来は3720万円が基準で、相続するのが⼦ども1⼈の場合は単純計算で相続税は約12万円になる。

新たなルールでは、実勢価格との乖離率を3.2倍とした場合、3720万円に3.2と0.6を掛けた約7140万円が評価額となる。単純計算の相続税額は約508万円となり、従来に⽐べて負担は500万円近く増すことになる。

国税庁が全国の20階以上のマンションについて18年のデータを抽出調査したところ、乖離率は平均3.16倍だった。国税庁の調査範囲に限れば、1.67倍の基準を⼤きく上回り、⼤半の住⼾で税負担が増える可能性がある。

国税庁がルールを⾒直す背景にあるのが、評価額と実勢価格の乖離だ。路線価はそもそも公⽰地価の8割が基準で、⾜元の地価上昇が反映されにくい。さらにマンションの場合、全体の敷地⾯積を⼾数で分けるため、⼾数が多い⾼層マンションであるほど1⼾当たりの⼟地の持ち分は⼩さくなる。

現⾏の算定ルールが導⼊された当時は皆無だったタワーマンションは現在、全国に1400棟以上。⼈気で⾼価格の⾼層階ほど実勢価格と評価額の差が⼤きくなる傾向がある。この差を使った節税策は「マンション節税」や「タワマン節税」とも呼ばれ、相続税負担の不公平性がかねて指摘されていた。

⾒直し議論が本格化したきっかけは、22年4⽉の最⾼裁判決だ。購⼊価格が計13億円超のマンション2棟の評価額を3億3千万円とした相続⼈に対し、実際の評価額は12億7千万円だとした国税当局の追徴課税を認容。判決理由で「他の納税者との間に看過しがたい不均衡が⽣じ租税負担の公平に反する」と⾔及した。国税庁が23年1⽉に有識者会議を⽴ち上げ、算定ルールの⾒直しを検討してきた。

21年に亡くなった約143万⼈のうち、不動産や現預⾦などの相続財産の税務申告が必要だったのは約13万⼈。相続税に関わる裾野は広がっており、多くの納税者にとって無縁ではなくなっている。⾼層階の税負担が⼤幅に増えればマンション市場に影響する可能性もある。

株式会社MIRABELL

- 千代田区九段北1-2-12プラレールビル4階

- 電話:03-3261-5815

- HP:千代田区マンション情報館 https://chiyodaku-mansion.net/